Biorąc pod uwagę trudne otoczenie gospodarcze i geopolityczne, europejski rynek maszyn budowlanych wyglądał pozytywnie w 2022 r. Sprzedaż na tym rynku osiągnęła prawie taki sam poziom jak w roku poprzednim i odnotowała jedynie minimalny spadek o 0,6%. Oznacza to wyraźnie, że istnieje silny popyt na sprzęt tego typu w Europie. Gdyby nie trwające zakłócenia w łańcuchu dostaw, rynek odnotowałby kolejny rok wzrostu.

Analiza rynku maszyn budowlanych

Według analiz rynkowych sprzedaż sprzętu budowlanego w Europie wzrosła w 2022 r. o 4%, do 216 861 sztuk. Wzrost z i tak już wysokiego poziomu 208 288 maszyn w 2021 r. utrzymał rynek na wysokim poziomie, porównywalnym z poprzednim rekordem ustanowionym w 2007 r. Najsilniejszy wzrost w 2022 r. zaobserwowano na większych rynkach Europy Południowej – przede wszystkim we Włoszech, gdzie sprzedaż wzrosła aż o 18%, podczas gdy 17% wzrost w Hiszpanii również był znacznie powyżej średniej. Francja także wypadła dobrze odnotowując 8% wzrost sprzedaży, dzięki szerokiemu popytowi zarówno na sprzęt ciężki, jak i kompaktowy. Wzrost w UK był bardziej umiarkowany i wyniósł 4%, jednak wielkość sprzedanego sprzętu była najwyższa w historii. Natomiast rynek niemiecki spadł o 1%, ale należy to postrzegać w kontekście wyjątkowo dużej liczby maszyn, które sprzedano w kraju w ciągu ostatnich 4 – 5 lat. Skrajne wartości sprzedaży wystąpiły w Turcji (+ 40%) i Rosji (- 33%).

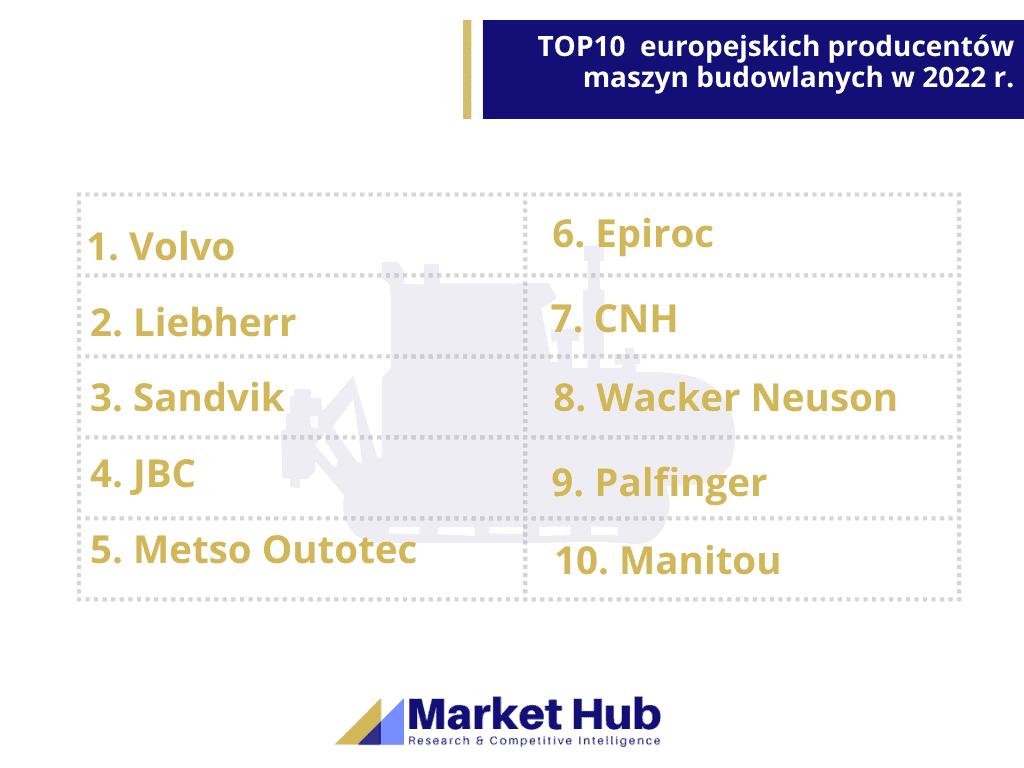

Światowa i europejska czołówka

Analiza rynku maszyn budowlanych wskazuje, że w 2022 r. globalna wielkość sprzedaży wygenerowana przez 50 największych producentów jest szacowana na 230,6 mld dolarów. Wliczone w to są również maszyny do prac wydobywczych. To tylko o 0,4% mniej niż rok wcześniej. Podział tego tortu przedstawia się następująco – Caterpillar (USA) 16,3%, Komatsu (Japonia) 10,7%, XCMG (Chiny) 5,8%, John Deere (USA) 5,4%, Sany (Chiny) 5,2%, Volvo (Szwecja) 4,3%, Liebherr (Niemcy) 4,3%, Hitachi (Japonia) 4,0%, Sandvik (Szwecja) 3,4%, JCB (Wielka Brytania) 3,0%, pozostałe firmy 37,7%. Wśród tej pięćdziesiątki nie występuje polski producent. Ponadto, Statista przedstawia informacje, że światowa sprzedaż maszyn budowlanych w 2022 r. sięgnęła 1,2 mln sztuk.

Tak oto w 2022 r. wyglądała europejska dziesiątka – Volvo, Liebherr, Sandvik, JCB, Metso Outotec (Finlandia), Epiroc (Szwecja), CNH (Włochy), Wacker Neuson (Niemcy), Palfinger (Austria), Manitou (Francja). Uzyskali oni łączną sprzedaż 57,7 mld dolarów, z czego 34,3% należy do dwójki liderów.

Sytuacja rynkowa w Polsce

Off-Highway Research docenia nasz rynek, na którym obecnie sprzedaje się więcej sprzętu niż na kilku dużych, tradycyjnych rynkach w Europie Zachodniej. Z ich danych wynika, że w 2021 r. w kraju sprzedano ponad 8 200 maszyn budowlanych. To plasuje Polskę na piątym co do wielkości rynku (w ujęciu jednostkowym) w Europie. Największym wolumenem typu maszyn była minikoparka, która w ostatnim czasie wyprzedziła koparko-ładowarkę. W ostatnich latach popularność zyskały także ładowarki teleskopowe. Wartość rodzimego rynku w 2021 roku wyniosła blisko 700 mln dolarów.

Według analizy branży polski rynek na 1,50 mld dolarów w 2022 r. i przewiduje, że do 2028 r. osiągnie 2,01 mld dolarów. Oceniają również, że wielkość rynku używanego sprzętu budowlanego wzrośnie z 402,4 mln dolarów w 2021 r. do 523,4 mln dolarów w 2028 r.

Caterpillar, Volvo Construction Equipment, Liebherr, XCMG, JCB i Komatsu to główni liderzy, posiadający 34,2% udziału w naszym rynku sprzętu budowlanego w 2021 roku.

Finansowanie maszyn budowlanych w Polsce

Analiza rynku maszyn budowlanych pokazała, że jednymi z głównych klientów producentów są firmy wynajmujące takie urządzenia. Według raportu EFL z 2022 r. wynajem, obok własnych środków finansowych, jest najczęściej wybieranym sposobem finansowania maszyn budowlanych w Polsce. Dziś korzysta z niego aż 85% firm budowlanych. W perspektywie najbliższych 3 lat niewiele w tym zakresie powinno się zmienić (84% wskazań). Zdecydowanie mniej popularnymi formami finansowania są kredyt i leasing. Posługuje się nimi odpowiednio 47% i 42% firm, a w perspektywie 3 lat zamierza odpowiednio 49% i 45%. Podano również, że najczęściej wynajmowanym sprzętem są koparki oraz ładowarki. Natomiast badanie wykonane przez Keralla Research w maju 2023 r. wskazuje, że 61% firm z branży budowlanej przeznacza środki własne na zakup maszyn i urządzeń. W leasing bierze 55% z nich, a po kredyt sięga 11%.

Raport Związku Polskiego Leasingu pokazuje, że łączna wartość sfinansowanego sprzętu budowlanego wyniosła 3,67 mld zł i odpowiadała 13 410 sztukom. Jest to spadek wartości środków o 14,4% wobec 2021 r. Według najnowszych danych ZPL za I półrocze 2023 r. wartość środków była wyższa o 3% wobec poprzedniego okresu, i była równa 1,98 mld zł.

Eksport i import

W kategorii produktów o kodzie HS 8429, do której należą – samobieżne buldożery, spycharki kątowe, równiarki, niwelatory, zgarniarki, koparki mechaniczne, koparki, ładowarki kołowe, podbijarki i walce drogowe, Polska w 2022 r. importowała towary o łącznej wartości 946,9 mln dolarów. Był to spadek o 3% względem poprzedniego roku. Najważniejszymi dostawcami były Niemcy 22,8%, Wielka Brytania 15,5%, Chiny 9,3%, Francja 8,8%.

Natomiast wartość wyeksportowana wynosiła 241,2 mln dolarów i stanowiła wzrost o 3%. Głównymi kierunkami były Niemcy 10,4%, USA 9,9%, Ukraina 9,1%, Wielka Brytania 8,0%.

Trendy

Wymogi dekarbonizacji, klimatyczne zobowiązania czy powoli powstające strefy bezemisyjnego transportu wpływają na elektryfikację branży budowlanej. Praca wolna od emisji spalin należy do najsilniejszych trendów w branży maszyn budowlanych. Przez co projektuje się coraz więcej takich sprzętów z napędem elektrycznym. Trend ten wzmacniają także inne zalety tego rozwiązania, na przykład poziom generowanego hałasu jest znacznie niższy.

W Polsce elektryczne maszyny budowlane stanowią obecnie wciąż ciekawostkę niż codzienność. W wypowiedziach części polskich wykonawców słychać chęć zmniejszania emisyjności swojej działalności poprzez inwestowanie w maszyny elektryczne lub hybrydowe. Problemem jest jednak zwykle długi czas oczekiwania na maszynę. Ponadto, ograniczona jest dostępność modeli o dużej mocy. Napęd elektryczny sprawdza się lepiej w maszynach o mniejszej mocy, tych które nie pracują tak intensywnie.

Rozpoczął się również rozwój w kierunku autonomicznych maszyn budowlanych oraz stosowanie „inteligentnych” sprzętów z półautomatycznymi, zautomatyzowanymi lub wspomagającymi funkcjami. Takie rozwiązania mają potencjał do podniesienia efektywności i produktywności. W ten sposób mogłyby odciążyć operatorów a dodatkowo są bardziej niezależne od jego indywidualnych umiejętności.

Prognozy

Analizy Off-Highway Research dla Europy zakładają zasadniczo stabilizację rynku na wysokim poziomie. Chociaż w ciągu najbliższych 3 lat spodziewany jest roczny spadek sprzedaży na poziomie do kilku procent, to prognozują, że w średnim okresie rynek utrzyma się na poziomie powyżej 200 000 sztuk. Przed obecnym szczytem wolumen sprzedaży przekraczający taką ilość maszyn został osiągnięty tylko raz – w roku 2007. Spowolnienie w budownictwie mieszkaniowym spowodowane rosnącymi stopami procentowymi stanowi zagrożenie dla sprzedaży sprzętu kompaktowego. Europejskie rynki infrastrukturalne są jednak mocne, co powinno stymulować sprzedaż większego sprzętu do robót ziemnych.

Chociaż w 2022 r. polski rynek wykazywał oznaki spowolnienia, podobnie jak popyt na sprzęt w wielu innych częściach Europy, oczekuje się, że sprzedaż w ciągu najbliższych 4 lat utrzyma się na poziomie 7 400 – 8 600 egzemplarzy. Oceny dotyczące sprzedaży sprzętu używanego przewidują, że ich liczba wyniesie prawie 26 000 do roku 2028.

Elektryfikacja sprzętu budowlanego jest na wczesnym etapie, ale przewiduje się, że globalny rynek pojazdów elektrycznych osiągnie wartość 42 mld USD do 2030 roku. Obecnie szacowany jest on na około 9 mld dolarów. Wzrost będzie napędzany niższymi kosztami operacyjnymi, a także ulepszoną technologią akumulatorów.

Autor: Marcin Rogowski

Źródła:

- Annual Economic Report, March 2023; CECE – Committee for European Construction Equipment

- Rynek maszyn budowlanych w Europie. Rok mimo wszystko dobry; Aktualności Techniki Budowlanej

- Sales for the world’s biggest OEMs are revealed; International Construction Magazine (May-June 2023)

- How the hierarchy of the top 10 construction OEMs in Europe has changed in the past decade; International Rental News

- Global construction equipment unit sales from 2010 to 2027; Statista

- Europe to stay on a high; Off-Highway Research

- Poland added to Off-Highway Research databases; Off-Highway Research

- Poland added to European coverage; Off-Highway Research

- Poland Construction Equipment Market – Strategic Assessment & Forecast 2022-2028; Arizton

- Poland Used Construction Equipment Market – Strategic Assessment & Forecast 2022-2028; Arizton

- Five construction equipment trends for 2023; International Construction

- Praca bez spalin, maszyny bez operatorów cz.3; Aktualności Techniki Budowlanej

- Electric Construction Equipment Global Market Report 2023; The Business Research Company

- Statystyki za rok 2022, 2023; Związek Polskiego Leasingu

- Raport EFL „MŚP wynajmują czy kupują? Pod lupą”; Europejski Fundusz Leasingowy S.A.

- Firmy z branży budowlanej planują inwestycje w maszyny; WNP Wirtualny Nowy Przemysł

- Elektryczne maszyny na budowach mają pod górkę; Wysokie Napięcie

- Producenci maszyn sporo stracą na zmianie napędów; WNP Wirtualny Nowy Przemysł

- Poland exports & imports; WITS – World Integrated Trade Solution

- Przemysł; GUS

Potrzebujesz analizy dla Twojej firmy?

Zadzwoń 503 666 166

lub napisz na info@markethub.pl

Porozmawiajmy, jak analiza rynku może pomóc

w dalszym rozwoju Twojej firmy!